Der CFD Handel boomt in den vergangenen Monaten gewaltig. Die Nachfrage nach dem Finanzderivat ist größer als je zuvor. Denn vor allem für Börsenneulinge und Anfänger sind CFD Kontrakte eine tolle Möglichkeit durch Trading Geld zu verdienen und an der Weltwirtschaft zu partizipieren. Diese Tatsache führt dazu, dass CFDs sich bei Anlegern großer Beliebtheit erfreuen.

Wer einige Gesetzmäßigkeiten beachtet, kann sich mit CFDs ein lukratives Einkommen aufbauen und das bereits mit geringer Investition. In der Lektion 1 möchten wir uns mit den Grundlagen im CFD Handel beschäftigen.

Was verbirgt sich hinter dem Begriff CFD?

Ein CFD oder auch „Contract for Difference“, ist ein Differenz-Kontrakt und gehört damit zur Gruppe der derivaten Finanzinstrumente. Der CFD ist ein spekulatives Finanzprodukt mit dessen Hilfe eine einfache Partizipation an einem Basiswert möglich wird. Der Anleger spekuliert hierbei auf die Wertentwicklung eines Basiswertes und profitiert an Zinsausschüttungen während der Laufzeit. Eine Zeitlang standen CFDs unter strenger Beobachtung der BAFIN, die sich am 10.August 2017 dafür entschied die sogenannte Nachschusspflicht für Anleger abzustellen.

Was bedeutet CFD Margin?

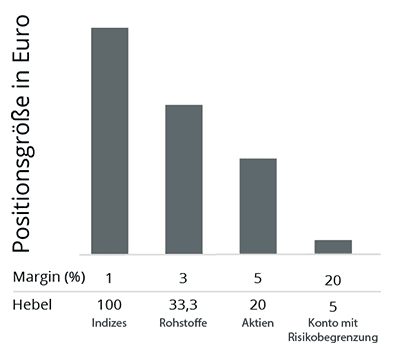

Besonders verführerisch beim CFD Handel ist die Hebelfunktion. Beim CFD Handel kaufen Anleger nicht den Basiswert direkt, sondern hinterlegen beim jeweiligen CFD Broker eine Sicherheitsleistung.Diese Sicherheitsleistung wird auch Margin genannt.

Im Gegensatz zum Direkthandel, bei dem man sich Anteile von einem Basiswert sichert, ist beim Handel mit CFD Kontrakten weniger Kapital zum Eröffnen einer Position notwendig. Somit kann das freie Trading Kapital für weitere Positionseröffnungen verwendet werden. Je nach Anlageklasse des Underlyings kann die Höhe der Margin (Sicherheitsleistung) variieren.

Beispiel:

Handeln Sie beispielsweise auf einen Indexwert, wie DOW Jones oder den DAX so kann die Margin, je nach Broker 1% betragen. Werden hingegen Aktien-CFDs gehandelt wird eine höhere Sicherheitsleistung veranschlagt. In der Regel liegt die Margin bei Aktien-CFDs bei 5%.

So wird es möglich das eingesetzte Kapital mit dem 100fachen Hebel zu bewegen. Eine 5% Margin erlaubt es ein 10.000 Euro Konto ähnlich zu Handeln wie ein 200.000 Euro Konto.

Die Höhe des möglichen Hebels auf einen Basiswert ergibt sich also aus der Sicherheitsleistung die der Broker vom Anleger fordert. Durch dieses Prinzip können Anleger mit wenig Kapital deutlich höhere Summen bewegen, als das eigentliche Kapital wert ist und durch den Hebel im Verhältnis betrachtet, deutlich höhere Gewinne erzielen, als wenn man direkt in den Basiswert investieren würde.

CFD Nachschusspflicht erklärt

Bis vor Kurzem war die Nachschusspflicht im CFD Handel für viele klein Anleger ein massives Problem. Zwar konnten durch die gehebelten Finanzderivate schnelle und große Gewinne erzielt werden, aber gleichzeitig auch überdurchschnittlich Hohe Verluste. Erst mit der BaFin Entscheidung Ende 2017 wurde der Nachschusspflicht ein Riegel vorgeschoben.

Dennoch ist es wichtig dass Anleger sich über die Nachschusspflicht informieren, weshalb nun einige wertvolle Informationen darüber folgen. Wenn der Verlust aus einem Trade die eingelegte Sicherheitsleistung des Anlegers übersteigt, schuldet der Investor dem Broker die Differenz.

Ein bekanntes Beispiel aus dem Jahre 2015 veranschaulicht die enormen Risiken der Nachschusspflicht. Durch die Aufgabe der Kopplung des Schweizer Franken zum Euro entstanden große Kurslücken, die vielen Anlegern teuer zu stehen kamen. Generell versuchte man zum damaligen Zeitpunkt größere Kursschwankungen durch einen Stop-Loss abzusichern. In diesem Fall waren die Schwankungen jedoch so prägnant, dass die Stops der Kunden nicht ausgelöst wurden und die Verluste dem zur Folge enorm waren.

So funktioniert der CFD Hebel

Eine besondere Eigenschaft beim Handeln mit CFDs sind die Hebel. Sie ermöglichen auch dem Klein-Anleger erste Berührungen mit den Finanzderivaten, da durch den Hebel auch kleine Investments Großes bewegen können. Die Höhe des CFD Hebels wird dabei maßgeblich vom Broker beeinflusst.

Durch den Hebel ist es möglich seine Gewinnchancen zu maximieren. Im Gegenzug sind die Verluste durch die Hebelwirkung jedoch auch nicht außer Acht zu lassen. Wenn der Basiswert in dem der Anleger investiert ist, um einen Prozent steigt, entscheidet der Hebelfaktor über den Gewinn. Schauen wir uns dazu ein kurzes Beispiel an:

Wenn ein CFD mit zu einer Mindesthandelssumme von 5 Euro und dem Hebel 1:100 erworben wird, kann folglich das 100fache des Kapitaleinsatzes bewegt werden. In dem Fall liegt die Margin bei 1% und der Hebelfaktor bei 100 was dazu führt, dass der Anleger mit einem Einsatz von gerade Mal 5€ bis zu 500 Euro bewegen kann.

Schlusswort:

Aufgrund der Hebelwirkung können Anleger das zigfache des ursprünglichen

Einsatzes bewegen und können so überproportional, auch mit geringerer Investition an den Kursbewegungen der Basiswerte partizipieren. Steigt der Basiswert um 1% kann der CFD durch den Hebel um das 100fache steigen, andersrum natürlich auch sinken. Dazu muss der Anleger eine Sicherheitsleistung beim Broker hinterlegen, die sogenannte Margin. Die Margin variiert von Broker zu Broker und sollte vom Anleger nicht außer Acht gelassen werden.

Wie funktioniert der Handel mit CFD Kontrakten

Der Handel mit CFD Kontrakten erfordert eine gute Vorbereitung und einige Markt technische Grundlagen. Grundsätzlich sind CFDs für den Handel mit der Charttechnik konzipiert und weniger interessant für fundamentale Analysen, denn die Haltezeit für ein CFD ist in der Regel sehr kurz.

Der Handel mit Differenzkontrakten hat besonders wegen der Nachschusspflicht für internationale Diskussionen gesorgt, weshalb die USA den Handel mit CFD Kontrakten vollständig verboten hat. Seit Ende 2017 wurden die Anforderungen und Regularien an die Finanzderivate jedoch von der BAFIN überarbeitet und mit dem Verbot der Nachschusspflicht für Anleger wieder seriöser gestaltet. Weshalb Sie sich heutzutage zu einem besonders beliebten Anlageprodukt für Börseneinsteiger herausstellen.

Welche Basiswerte können mit CFD Kontrakten gehandelt werden?

Für nahezu jeden Basiswert lassen sich CFD Kontrakte erwerben. Ob gewöhnliche Aktien, Währungspaare oder Leitindizes. Der große Vorteil besteht für den Anleger darin, dass er durch die Hebelwirkung überproportional an der Kursbewegung des Underlyings partizipieren kann. Steigt beispielsweise Facebook um 5%, kann der CFD um bis zu 500% steigen…wenn der Hebel bei 1:100 liegt.

Grundsätzlich spielt der Wert einer Aktie im CFD Handel jedoch eine untergeordnete Rolle. Hier kommt es viel mehr darauf an, die richtige Kursbewegung bzw. den Kursverlauf zu bestimmen und vorherzusagen. Der Anleger hat also die Möglichkeit entweder auf einen fallenden oder steigenden Kurs zu wetten, ähnlich wie bei binären Optionen.

Der große Unterschied zwischen binären Optionen und CFDs

Und genau hier liegt auch der große Unterschied zwischen binären Optionen und CFDs. Für die einen ist es ein Fluch für die anderen ein Segen. Aber bei binären Optionen steht die Rendite die man verdienen kann schon vorher genau fest. Das heißt Laufzeit und Rendite werden vom Broker vorher klar festgelegt, beispielsweise erhält man für eine 5 Minuten Option 80% Rendite für eine erfolgreiche Kursvorhersage.

Anders verhält es sich mit einem CFD Kontrakt. Zwar muss die Richtung wie auch bei binären Optionen durch eine Long oder Short Position bestimmt

werden, allerdings kennt der Anleger zum Kaufzeitpunkt des CFD die zu erwartende Rendite noch nicht. Denn in dem Fall entscheidet alleine die Kursbewegung über den möglichen Gewinn. Das bedeutet, je stärker sich der Kurs in die vorhergesagte Richtung bewegt, desto höher fällt auch der Gewinn aus. So sind mit einem gehebelten CFD Kontrakt bei einem großen Kurssprung extrem hohe Gewinne, innerhalb von kurzer Zeit möglich.

Long oder Short, dass ist hier die Frage

Eröffnet man eine Position auf einen steigenden Kurs, spricht man von einer „Long-Position“. Daher auch die Begrifflichkeiten „Ich geh long“. Was soviel heißt wie, „Ich wette dass der Kurs steigt!“. Der Anleger sucht sich in dem Fall einen Basiswert heraus auf den er eine Long-Position eröffnet.

Das Gegenteil der Long-Position ist die Short-Position und verhält sich im Grunde genommen genauso. Nur dass in dem Fall der Kurs sinken muss. Der Anleger wettet folglich auf einen sinkenden Kurs und eröffnet eine Short-Position auf einen beliebigen Basiswert.

Ob man auf einen steigenden oder fallenden Kurs wetten sollte, hängt rein von der jeweiligen Marktsituation und dem Basiswert ab. Tatsächlich gibt es einige Menschen die sich lieber ausschließlich mit Long Positionen beschäftigen. Die Macht der grünen Zahlen und der positiven Emotionen soll hier angeblich zu besseren Trading Ergebnissen führen.

Grundsätzlich gilt jedoch, ob fallend oder steigend spielt für den CFD Anleger keine Rolle. Vielmehr ist die Kursbewegung entscheidend. Je weiter der Kurs in die vorhergesagte Richtung läuft, desto höher ist auch der Gewinn. Dabei hat der Anleger den Vorteil, dass er die Position jederzeit manuell schließen kann. Es gibt keine festgelegte Laufzeit. Entwickelt sich der Preis also besonders gut, braucht der Anleger die Position nicht direkt schließen, sondern kann Gewinne solange er möchte, laufen lassen.

Dennoch kommen CFDs besonders gern im kurzfristigen „Day-Trading“ zum Einsatz, während lange Haltezeiten für den CFD Handel eher untypisch sind.

CFD Trading Beispiel:

Beim CFD Handel wird das Kapital gehebelt

CFDs sind bei Kleinanlegern sehr beliebt, da durch die Hebelwirkung auch kleine Konten große Gewinne abwerfen können.

Je größer der Hebel, desto stärker fallen die Kursschwankungen aus. Wenn ein Basiswert wie beispielsweise Google um 1% steigt und man einen Hebel von 100 nutzt, steigt der CFD überproportional um 100%.

Ein Beispiel: Wenn der Aktien-CFD einen Hebel von 10 aufweist, bewegt der Anleger auch das 10 fache Kapital.

Anstatt 10€ die man eingesetzt hat, entspricht dass in dem Fall einen Gegenwert von 100 Euro.

Deshalb ist es beim CFD Handel auch möglich bei minimalen Kursveränderungen schon große Gewinne zu erzielen.

Nehmen wir an wir kaufen 10 CFD Kontrakte von Aktie-XY für jeweils 5€ Mindesthandelssumme zu einem Hebel 10 auf einen steigenden Kurs. Dann entspricht das einer Gesamtinvestition von 50,-€ durch den Hebel 10 muss die Investition jetzt mit dem Faktor 10 multipliziert werden, was in dem Fall 500,- Euro entspricht.

Das heißt wir können weitaus mehr Kapital bewegen, als dass was wir eigentlich eingesetzt haben.

Steigt der Kurs der Aktie-XY um nur 1% wären dass in diesem Beispiel 5€ Gewinn.

Der Gewinn wird in dem Fall aus dem bewegten Kapital ermittelt, dass sich aus dem Hebel ergibt und

nicht etwa aus dem eigentlichen Kapitaleinsatz von 50,-€. Ein Hebel 100 CFD hätte in dem Fall 50€ Gewinn bedeutet, bei einem Kursanstieg von nur 1%.